相続とは人生において誰にでも起きうるイベントですが、皆さんは相続税対策の計画を持っていますでしょうか?

「気にはなっているけど、なんとなくまだ大丈夫」と思っている人の多くは後悔する日が訪れるかもしれません。

将来、そうなってしまわないために必要な基礎的な知識をまとめましたので、是非ご活用いただけたら幸いです。

生前贈与の活用

生前贈与とは文字通り生きているうちに財産を贈与することです。

通常、贈与税というものがありますので税金がかからないわけではありませんが、相続税よりは安く済ませたり、贈与における非課税制度を利用することで節税対策として活用することが可能です。

- 暦年贈与

子供や孫に対して税金や不動産を先に渡しておく方法です。

贈与が年間110万円までであれば贈与税は非課税ですが、死亡してからさかのぼって三年以内の贈与に関しては相続財産と見なし相続税の課税対象になります。 - 教育資金の贈与

親や祖父母が要件を満たせば子や孫1人につき1500万円まで教育資金としての贈与が非課税となります。 - 結婚・子育て資金の贈与

親や祖父母が、18歳以上50歳未満の子や孫の結婚や出産、育児のために資産を贈与する場合、1000万円までは非課税となります。 - 住宅取得資金の贈与

住宅を取得したり、増改築をおこなうための資金援助として贈与する場合、一定の要件を満たせば最大で1000万円までの贈与は非課税となります。

〈関連記事〉

生前贈与|自分に適した方法の見分け方【2パターン】 – SHUKATSU! (shu-katsu.net)

遺産の分割方法を工夫

遺産の相続の仕方は1種類だけではありません。

遺産の分割方法を変えることで納税時期や納税額を変えることができるのです。

〈関連記事〉

相続税|手続きの全て【初心者向け】 – SHUKATSU! (shu-katsu.net)

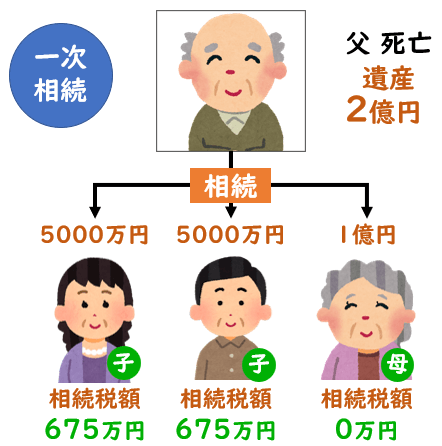

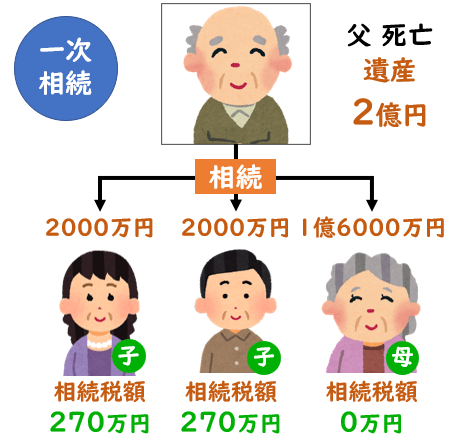

合計納税額を減らしたい場合

法定相続分で分割を行います。

早い段階で多めの相続税を支払うことになりますが、トータルでの合計納税額を減らすことができます。

子供の相続税は675万円ずつになります。

相続税の合計は2120万円となります。

合計相続額2120万円

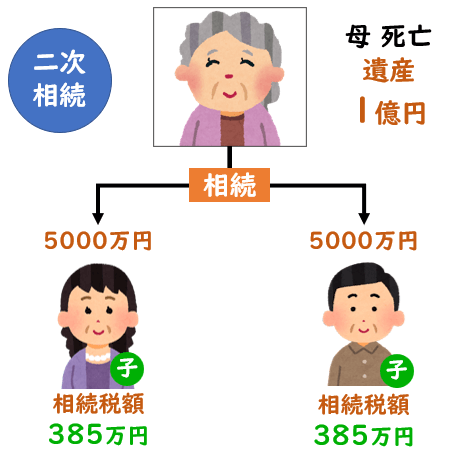

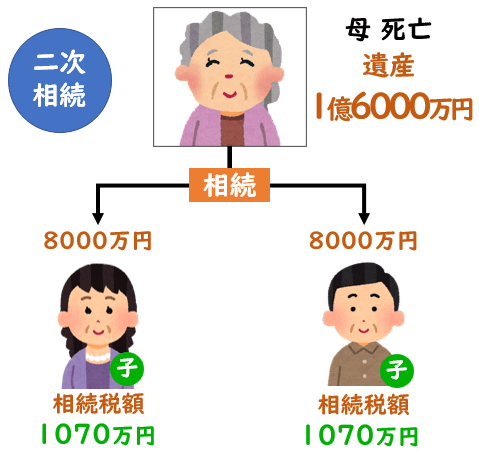

納税の時期を遅らせたい場合

配偶者控除を活用して相続を行います。

合計納税額が多くなりますが、多額の納税額を遅らせることができます。

一時相続時の子供の相続税は低く抑えられます。

二次相続での相続税額は高くなります。

合計相続額2680万円

生命保険の活用

生命保険を活用すれば500万円×相続人分の節税が可能です。

ただし、亡くなった人が保険契約者兼、被保険者である必要があります。

保険契約者と被保険者が同一人物でない場合は所得税、もしくは贈与税がかかるのでご注意ください。

〈関連記事〉

死亡保険金|非課税枠で節税できる税金の種類【3つの違いに注意】 – SHUKATSU! (shu-katsu.net)

養子縁組の活用

相続税には基礎控除があり計算方法は「3000万円+600万円×法定相続人の数」です。

つまり、法定相続人の数が多いほど基礎控除額が増えるのです。

そこでこの法定相続人を増やす方法として、養子縁組があります。

被相続人に既に実子がいる場合は1人まで、実子がいない場合は2人までなら養子縁組にすることができます。

子どもの配偶者や孫を養子に迎えるかなど、検討してみましょう。

〈関連記事〉

相続税|手続きの全て【初心者向け】 – SHUKATSU! (shu-katsu.net)

現金を不動産に換える

財産を相続する際は財産評価を行いますが、現金に関してはそのままの額で評価されます。

ところが、その現金で土地や建物などの不動産を買うことで財産の評価額を減らすことができます。

相続財産の評価額が下がれば結果的に相続税が安くなるのです。

土地の評価額は公示価格の80%程度、建物に関しては建築費の50%まで評価額を下がります。

また、不動産を賃貸することで、土地だと借家建付地として借地権割合と借家権割合を引くことができ、建物であれば借家権割合を差し引けますので合計で50%以下に評価が下がります。

〈関連記事〉

不動産の贈与|配偶者が受けられる高額控除【特例の活用】 – SHUKATSU! (shu-katsu.net)

小規模宅地等の特例を活用

土地や建物を相続したが、相続税が支払えず手放してしまうことを避けるために設けられた制度です。

被相続人(故人)と生計を共にしていた人がその宅地を相続した場合、土地の評価額を80%減らすことができ、相続で得た土地・建物の場合には登録免許税は0.4%となり、不動産の取得税は非課税となります。

相続税を大幅に減額することができる制度なので、専門家などに相談してみることをおすすめします。

〈関連記事〉

不動産の贈与|配偶者が受けられる高額控除【特例の活用】 – SHUKATSU! (shu-katsu.net)

まとめ

相続税の節税対策には多くの時間が必要となります。

早目のうちに先ずは相談だけでも専門家にしておくことが何よりも大切です。

また、相続財産を整理すると相続人間でのトラブル防止にもなりますので、相続人が多いほど重要性は高いと言えるでしょう。

〈関連記事〉

相続財産|財産の調査をおこなうコツ – SHUKATSU! (shu-katsu.net)